我想,学过金融的你,一定看过《公司理财》,知道Stephen A.Ross这个名字。

原标题|悼念史蒂芬·罗斯:APT模型,夜空中最亮的星

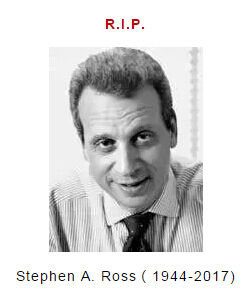

过去一个月对于整个经济学界来说都弥漫着悲伤的味道,史上最年轻的诺贝尔经济学得主肯尼斯·阿罗(Kenneth Arrow)于2月21日辞世,当代影响力最大的经济学家之一蒂莫西·富尔斯特(Timothy Fuerst)也在同一天去世。而今天早上(北京时间3月6日),美国金融学会(AFA)发布讣告,著名金融学家史蒂芬·罗斯(Stephen A.Ross)在家中因心脏病突发逝世。

在讣告里,AFA将罗斯称为“我们这个时代最杰出的金融学家之一”,这不光是因为罗斯是AFA的前任主席、得到过最优秀论文的Smith Breeden奖、是斯隆商学院的莫迪利安尼讲座教授、Journal of Finance的副主编、每一年都是诺奖的大热,更因为他在几乎所有的金融领域都开创了惊人的成就。

罗斯1944年出生于波士顿,1970年拿到哈佛大学的经济学博士学位,而在此之前他学习的是数学和物理。而对于所有接触过金融学科的人而言,罗斯最知名的贡献在于他的套利定价理论(APT,Arbitrage Pricing Theory)。

20世纪50年代是现代金融研究和方法的开端,而这一开端是以哈里·马科维茨(Harry Markowitz)的现代证券组合理论的出现为标志,在马科维茨的文章中,我们第一次通过均值-方差模型,将金融投资中的收益与风险进行两个维度的研究,并奠定了如何通过分散化投资来最小化风险或者最大化收益的理论基础。随后,马科维茨的学生威廉·夏普(William Sharpe)发展出了资本资产定价理论(CAPM,Capital Asset Pricing Model),这个理论解决了马科维茨理论中的计算难度,引进了度量系统风险的贝塔系数,用来衡量股票与市场组合波动的相对情况,并基于此建立了证券期望收益与贝塔系数之间的关系式,从而更全面地刻画资本市场中达到均衡时的运作机制。

不过如同大多数金融学模型一样,CAPM严苛的理论假设,比如投资者的无差别完备信息和价格完全外生的机制,都使得CAPM很难在实践中进行检验,比如最基本的市场组合,我们就很难建立起来。比如理查德·罗尔(Richard Roll)就认为,市场组合应该包括除了股票之外的所有风险资产,包括债券、期权乃至艺术品和黄金,但是我们无法建立一个这样的组合,那么也就谈不上检验CAPM的有效性。

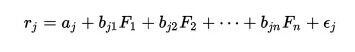

而这些批评推动了罗斯和他的APT模型的诞生。1976年,罗斯发表了《Return,Risk and Arbitrage》和《The Arbitrage Theory of Capital Asset Pricing》两篇论文,正是这两篇论文奠定了APT模型的基础。在罗斯的构想中,他规避了CAPM模型对市场组合这个可能在现实中不存在的概念的依赖,也不再局限于CAPM的单一时间跨度与无限借贷的假设,强调证券的收益不是只受到对市场组合变动的敏感性(也就是贝塔系数)的影响,而是受到经济系统中许多因素的敏感性共同影响,这意味着我们可以使用一个多因素模型,来分析股票对于不同的因素变动的敏感性。在APT理论的世界里,由于市场中可以很快发现套利的空间,那么同样风险性质的资产就应该是价格一致的,这样收益就应该和一组风险因子线性相关,如果市场中只有一个因子,那么APT其实就是CAPM是同一个结构,而我们的工作转换为找到一个有效的可以全面衡量风险的因子组合。

可以说这项成果的影响不止于学界,还对金融实务界产生了重大作用,比如日后著名的BARRA,许多量化投资管理公司的风险模型,也都是基于APT的架构之上。罗斯自己也没有孤悬象牙塔,由于当时很多业界不敢直接使用他的理论成果,罗斯干脆和罗尔一起在1986年成立了一家资产管理公司,Roll and Ross Asset Management Corporation,用APT理论作为资本管理的主要方法,取得了不错的收益,还成为他们两个写论文实证APT可行性的基础。在2009年,罗斯还和另外两名著名教授

Andrew Jeffrey与Rick Antle一起建立了一家投资咨询公司(Ross,Jeffrey&Antle LLC,RJA),利用期权方法优化客户的投资组合。

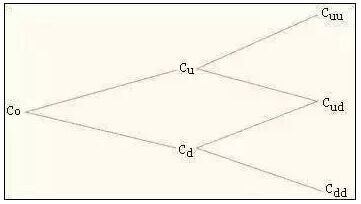

而除了赫赫有名的APT之外,罗斯的另一项成果同样是当代金融学研究的基石。大家都知道诞生于1973年的BS公式,这个公式是金融定价领域最伟大的成就之一,而Ross对期权定价的后续研究同样具有极大的开创性。在BS公式中,我们假设资产价格的波动是符合正态分布的,而罗斯在1976年和约翰·考克斯(John Cox)写了一篇《The Valuation of Options for Alternative Stochastic Processes》,对非正态分布下的期权定价进行了探讨;而针对BS的连续时间假设,罗斯又和考克斯、马克·鲁宾斯坦(Mark Rubinstein)一起在1979年发表了《Option Pricing:A Simplified Approach》,利用二项式方法研究离散时间下的期权定价,后来我们将这个方法称之为Cox-Ross-Rubinstein二叉树期权定价模型,这个模型跟BS一样,成为所有金融学学生必修的内容。

除此之外,罗斯还是研究短期和长期利率关系的利率期限结构CIR模型的提出者,最早明确了委托人和代理人的金融学现代含义,并利用激励方法,在内幕信息存在的假设下,讨论管理者的财务结构决策理论,事实上是对财务管理的MM理论的一次突破。

罗斯一生发表了100多篇论文,研究遍及现代金融学的几乎所有领域,如果金融学家的名字可以组成一道星河,那么罗斯也依然称得上夜空中最亮的那颗。而对于所有曾经学过金融相关学科的人来说,最为亲切的是这本几乎是所有国内学生入门圣经的教科书——《公司理财》。

这本书用最简单和明晰的例子将资本结构管理理论(MM定理)、风险-收益方法(APT、CAPM)和财务管理的基本方法组合在一起,帮助每个年轻的门外汉一窥现代金融的博大精深。从某种意义上来说,我们每个翻看过这本教材,在网上四处搜索课后习题答案的人,都曾聆听过罗斯的教诲,只可惜从今天起,这本经典教材恐怕再也不会出新版了。

*本文选自:有金有险ID:betalpha2015,版权归原作者所有。若需转载或引用,请联系原作者。感谢作者的付出和努力!

金融行业动态

金融行业动态

发布时间:2017-03-16

发布时间:2017-03-16

复制本文链接

复制本文链接 模拟题库

模拟题库

66

66