关于“为何高收入多来自于金融、IT业,这合理吗?”这个问题我想深入说明下。我认为至少有5个重要的点可以回答题主的问题:

1.金融业擅用杠杆,导致金融企业利润(扣除人力成本前)高;

2.IT业很多服务边际成本几乎为0,导致IT企业利润(扣除人力成本前)高;

3.金融、IT业的核心生产资料是人,导致高端人才薪水分配占比高;

4.全球化、技术进步导致实业与金融、IT业的收入差距进一步被拉大;

5.金融、IT业具有配置资源的属性,获得“超额”回报是合理的。

第一,擅用杠杆的意思就是金融机构懂得利用别人的资本帮自己赚钱,而且与大多数实业相比,金融业特别擅长。

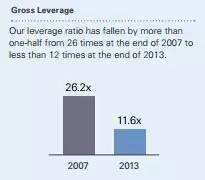

下图是高盛的杠杆数据:

金融危机之前很多金融机构都维持了特别高的杠杆,也就是说用同样的资本,金融机构可以撬动更大体量的交易,自然就有更高的回报率。即使是金融危机后去了杠杆,也有12倍左右的规模,这是实体企业无法企及的。虽然国内的情况还有所区别,但金融机构的本质就决定了他们更容易利用信用和客户资源去提高自己的收益。实体企业通过展期,期限错配等手段让资本持续滚动的能力非常弱,所以他们需要用资产、现金流、或至少是对未来发展的预期去为自己的信用背书,而这些资源往往都是很有限的,所以能撬动的资本也就很有限。这样的杠杆亲近性就决定了在同样的体量下,金融机构可以利用比实体企业更多的资源,产生更多的收益。

第二,IT业的边际成本远比一般实体要低,一些情况下几乎为0。

工厂多生产一颗螺丝钉,房地产企业多盖一栋房,这些都是需要付出实在的物料和人力的。就算规模生产和高科技设备效率再高,也免不了实际的投入。可IT不一样:在一定的规模上,一个app服务500万人和服务600万人可能成本没差别,但收益却变高了(不考虑所有行业都有的推广成本)。call center和洗脚城之类的传统服务业,单个人员能服务的客户始终是有限的,技术能带来的效益提升不大。但IT业的技术发展则可以让单个程序师为千千万万的用户服务,这样生产效率就能得到极大的提高,从而提升企业利润。在固定技术水平下,IT企业已具备很大的成本优势,而随着技术的进步,他们增长的动力只会把实体企业拉得越来越远。

第三,和一些传统实业相比,金融、IT企业的高端人才能直接创造出巨大的价值,因此利益分配的占比也更大。

实体企业的雇员虽付出了很多努力,但直接创造的价值有限,需要和别的生产要素分享收入。

以工程师为例:一个精通技术的工程师,固然为成为专家付出了巨大的努力,但在实际的工作中,他往往只能起到重要作用,而不是主要作用。比如建造一个水电厂,首先就不是一个工程师能搞定的,而是需要数个工程师团队,涉及不同领域。其次,光有技术指导也远远不够,还需要购买设备,施工建造等步骤。一座水电厂的完工,涉及了许多复杂的环节,每个环节都不能说不重要。所以对每个环节中的高端人才来说,能力再强也无法分到大部分蛋糕。

而对金融业来说,比如做一单IPO:一两个厉害的拉皮条人员拿下单子,再来一个业务小组搞定需要的文书工作,接着配合下销售团队把股票卖出去,扣除第三方机构的费用后千万级别的收入就到手了。这其中涉及的人员总数往往只有数十人甚至十数人,还没有什么机械设备的投入;在这种前提下,高端人才的收入自然可以很高的。

IT也是同样的概念:一两个人或者一个小团队开发出一个软件/网站/硬件的原型,通过吸引市场注意力得到最初的收入和投资人注资,接着就能完善产品然后大规模推广,最终实现指数级的增长(在产品成功的前提下)。在整个价值创造的链条中,技术和创意是最重要的,制造产品/部署服务的工序往往被外包。苹果产品赚了那么多钱,又有多少落在了富士康工人的口袋里?在许多IT业的财富传奇中,虽然也利用了类似传统实业的大规模生产/部署服务的手段,但核心的产品/服务还是来自于高端人才的技术和创意,这是无法替代的,所以必然能分配到核心的利益。

第四,全球化和科技进步增加了企业的雇佣选择,从而削弱了许多实体经济中员工的议价能力,拉低了工资;与金融、IT业的高薪相比显得不和谐。

很久以前,美国一个普通的工人可以有很体面的收入。美国有公会等为中低层人民争取福利的机制,加上社会基本也较为富裕,有能力支付相对昂贵的人工费,所以即使在实体经济中当一颗螺丝钉也会有不错的收入。

但全球化,第三次科技革命开始后,很多可以在国外做或给机器做,成本还更低的工作就被外包出去了。这类的工作往往会在美国消失,人们不得不去从事门槛更高的职业,也就是说劳动力的议价能力降低了。罢工在过去可以涨工资,现在则可能直接被中国、东南亚的工人甚至机器人取代。中国是全球化的受益者,加上过往对职工权益的保护也不强,所以还不太能体会到这点,但未来会越来越明显(比如总体收入增速放缓)。

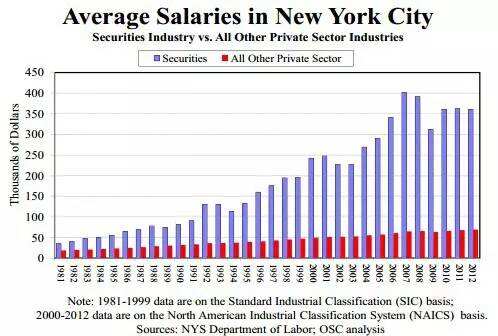

相反地,因为金融、IT业的高收入人群本就难以被全球化和技术进步威胁;而全球化和技术进步又为金融和IT业带来了更大的市场,更高的效率,所以总的来说,这两个行业高端人才的工资水平是在增长的(其实不光是这两个行业,在大趋势下,传统行业也在经历着两极分化)。大家可以感受一下:

上图是纽约不同行业的历史平均工资,红色是其他所有民营行业,紫色是证券行业。历史趋势显示实体经济雇员的收入增长缓慢,而证券业则很快,最后差异越来越大。当然,也不是每个在纽约证券业工作的人都能赚到35万美金的年薪,也有很多非高薪的analyst存在;这么高的平均薪水说明证券业本身也存在着极大的两极分化。

最后,金融、IT业具有配置资源的属性,因此可以获得比自身付出更多的价值,这在市场经济的逻辑下是合理的(不谈社会稳定/公平的问题)。

传统经济学认为价值是实际存在的,固有的,而马克思更认为价值是社会必要劳动时间决定的。在这种朴素,带有“天道酬勤”价值取向的观念下,我们倾向于认为一个人能赚多少钱取决于他有多努力,或者他有多少天赋。但在实际的市场经济中,价值是由公平交易创造的。也就是说只要公平合法,能赚多少钱取决于能为购买者创造多少价值,他觉得值不值,而不是自己有多努力。

以金融为例,很多人觉得投行人收入高是因为他们人员素质高,工作时间长。但本质上是因为他们从事的是关系驱动型工作,而不是技术驱动型。投行做的技术工作,会计事务所也能干,但收入低得多,这点国内外都一样。你能做建模/咨询/尽调,我也能做,所以光靠技能是实现不了高收入的,因为往往会走上同质化竞争的道路,最后变成价格战(稀缺的高精尖技术除外)。

投行的人加班辛苦,会计师就不辛苦么?凭什么同职级的投行人收入是事务所的好几倍,甚至十几倍?因为投行能为企业找到最合适,估值最高的投资者;或者反过来为购买方找到最合适的投资标的,别的类别的机构做不到,这才是溢价的点。对投行而言,可能有的交易撮合很简单,只是打了几个电话。但对企业来说,这解决了他们最重要的融资问题,当然愿意支付很高的报酬,就算服务本身没有消耗多少工作时间和精力。

IT也是同样的道理。对阿里巴巴来说,把一家企业放到他的B2B,B2C平台上,做一些广告,优化一下搜索排名结果,消耗不了多少劳动时间或是资源,甚至几个人花几天就能搞定(这里谈的是新增客户的边际成本,而不是平台搭建的固定成本)。但对企业来说,却能对接到最需要的客户、合作伙伴资源,创造出实在的业绩增长。因此就算阿里巴巴的服务没有付出多少努力或是智力,却完成了一次伟大的资源配置,为客户创造了客观的价值,高收入是正常的。

中国FRM考试网(www.frm.cn)综合整理,作者:陈晓乾|文章来源:知乎。图片来源:网络。图文版权归原作者所有。感谢作者的付出和努力!部分文章未能与原作者取得联系。如有侵权,请联系删除。

中国FRM考试网:

金融行业动态

金融行业动态

发布时间:2017-07-27

发布时间:2017-07-27

复制本文链接

复制本文链接 模拟题库

模拟题库

66

66