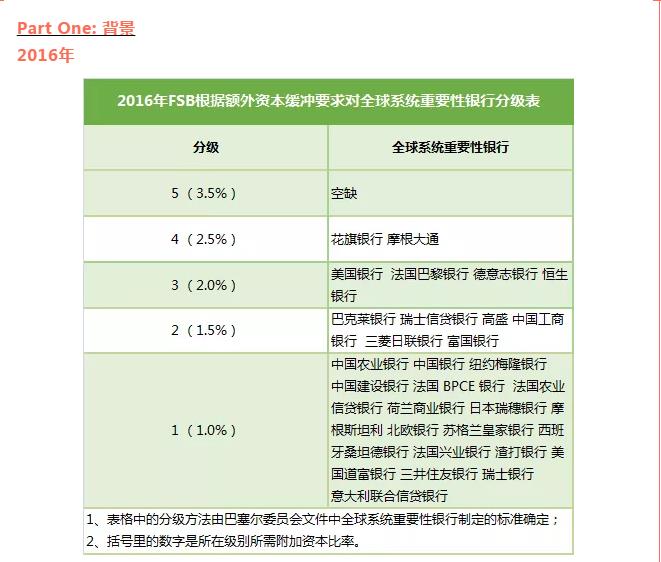

2016年

2016年,中国的主要银行中,中国工商银行排第二级,中国农业银行/中国银行/中国建设银行排名第一级。

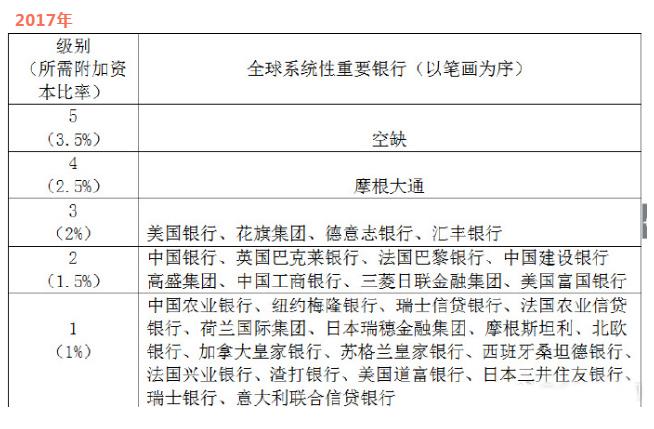

2017年

2017年11月21日,金融稳定委员会(FSB)发布了2017年全球系统重要性银行(G-SIB)排名,相比2016年,法国BPCE银行跌出榜单,加拿大皇家银行入选,全球系统重要性银行仍为30家。

摩根大通为全球重要性级别最高的银行。

工、农、中、建四大行持续入围。相比2016年,中国银行、中国建设银行从第一级上升到第二级,中国工商银行保持第二级,中国农业银行保持第一级。

此外,相比2016年,三家银行重要性级别下降:花旗集团从第4级降到了第3级,法国巴黎银行从第3级降到了第2级,瑞士信贷银行第2级降到了第1级。

全球系统重要性银行被划分为不同层级,一家银行所处的层级越高,其重要性就越大,需要持有的资本也就越多。每一个层级都对应着更高的亏损吸收能力的要求、更高的资本缓冲、总吸收损失能力和更高的监管预期。

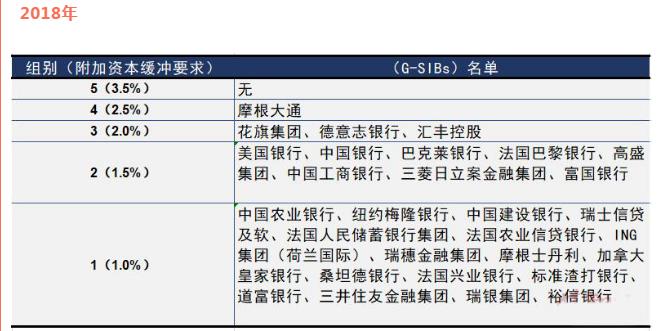

2018年

2018年中国建设银行下滑到第一级,中国工商银行与中国银行仍维持第二级。

Part Two:解释

那么什么是G-SIBs?进入G-SIBs意味着什么,需要承担什么义务?

G-SIBs:the global systemically important banks,全球系统重要性银行

2008年爆发的全球金融危机,充分显示了防范系统性风险、维护金融稳定的重要性和紧迫性。金融危机的爆发令国际大型金融机构“大而不能倒”的问题凸显。大型金融机构为了实现本机构利益的最大化,所做出的经营决策往往可能是个体理性的,但没有考虑自身经营所产生的外部性效应,加上道德风险成本以及预期政府支持所形成的隐性担保,都可能刺激全球系统重要性机构进行高风险经营,进一步加大出现危机的可能性。而一旦大型金融机构倒闭会造成的系统性风险,各行各业乃至整个经济都会受到严重影响。

全球监管者高度重视全球金融危机带来的教训,自2009年起,G20国家建立了系统重要性金融机构名单,建立了对全球系统重要性金融机构的监管机制。近年来,随着危机后国际金融监管改革的不断推进,国际社会和主要国家越来越认识到,必须从系统整体的角度加强风险防范。

2011年11月,金融稳定理事会(FSB)发布了《针对系统重要性金融机构的政策措施》。这份文件中提出了针对全球系统重要性金融机构的监管计划,并且第一次发布了全球系统重要性金融机构(G-SIFIs)名单,其中绝大部分为G-SIBs。全球系统重要性银行的评估方法由巴塞尔委员会制定,每年11月份,FSB发布依据上年数据评出的G-SIBs名单;巴塞尔委员会每三年对上述方法重新评估调整一次。

最近一次的修订是在2018年7月,由巴塞尔委员会发布最新修订后的全球G-SIBs监管文件——《全球系统重要性银行:修订后的评估方法和附加损失吸收能力要求》,修订了跨境业务指标的定义,并将保险子公司的部分业务纳入指标计算,修订后的评估方法将从2021年开始使用。

全球系统重要性银行的评估体系包含5个方面,目前最新版本包括13个指标,最终评估结果是这些指标的加权评分。评分体系包含跨境业务、规模、关联度、可替代性/金融基础设施和复杂性5个方面。一是跨境业务,衡量银行在本国之外的国家或地区的业务规模,跨境业务规模较大的银行,救助中的协调更为困难,银行倒闭的风险传染和溢出效应更显著;二是规模,包含调整后的表内外资产余额一个指标,银行规模越大,其业务越难以替代,银行倒闭可能引发市场崩溃和信心丧失;三是关联度,包含金融机构间资产、金融机构间负债、发行证券和其他融资工具三个指标,由于机构间的网络效应和风险传染,单家银行的倒闭可能引发其他机构出现危机;四是可替代性/金融基础设施,包含托管资产、通过支付系统或代理行结算的支付额、有价证券承销额和交易量四个指标,如果一家银行在某种业务的地位非常重要或提供了市场的基础设施,该银行倒闭可能导致服务缺失或影响市场流动性;五是复杂性,包含场外衍生产品名义本金、交易类和可供出售类证券等指标。银行的业务、结构和操作的复杂性越高,银行倒闭对金融体系的影响越大,救助银行的成本和时间越多。这套评分指标强调银行倒闭或出现财务困难的系统影响。

FSB每年11月公布一次全球系统重要性银行的名单,被评为全球系统重要性银行之后,商业银行将面临更高的监管标准,包括更高的资本充足率、杠杆率要求以及总损失吸收能力要求等。为了减缓对市场的冲击,制定了相应过渡期,要求银行在过渡期内逐步实施。

FRM头条

FRM头条

发布时间:2023-05-10

发布时间:2023-05-10

复制本文链接

复制本文链接 模拟题库

模拟题库

66

66