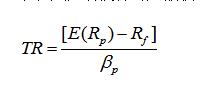

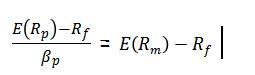

特雷诺比率是以投资组合对系统性风险的敏感系数作为组合绩效调整的因子,反应组合承担单位系统性风险所能获得的超额收益。特雷诺比率越大,承担单位系统性风险所获得的超额收益越高,组合越具有吸引力,特雷诺比率的公式为

对应的具体意义是:特雷诺比率=(组合的期望收益率-无风险利率)/组合的贝塔值

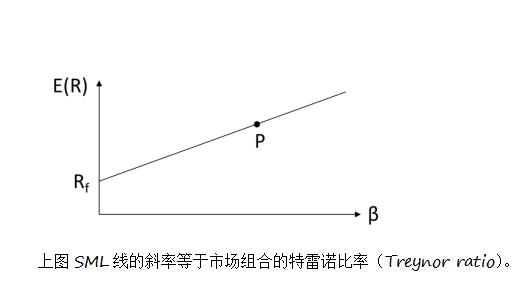

上图SML线的斜率等于市场组合的特雷诺比率(Treynor ratio)。

结合CAPM的变形讨论特雷诺比率:

将CAPM模型公式移项处理后可以得到。

等式左边代表资产组合的特雷诺比率,等式右边代表市场组合的特雷诺比率(市场组合=1),因此,我们可以通过比较资产组合与市场组合的特雷诺比率是否相等来判断该资产组合是否获得了合理的回报率。

Tips:

1.由于特雷诺比率用beta度量风险,所以它只考虑了组合的系统性风险,没有考虑组合的非系统性风险。

2.特雷诺比率用beta度量风险,夏普比率用标准差度量风险,两个比率分母不同,注意区分。

FRM头条

FRM头条

发布时间:2023-12-19

发布时间:2023-12-19

复制本文链接

复制本文链接 模拟题库

模拟题库

164

164