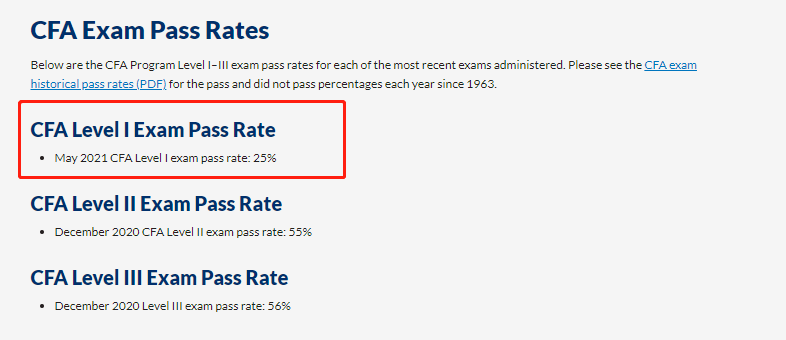

5月CFA一级考试成绩公布,同时揭晓的还有5月CFA一级全球通过率,仅有25%,近乎腰斩!

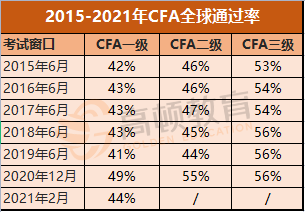

学长整理了2015-2021年间CFA三个级别的全球通过率数据,让大家对于CFA考试难度有一个清晰的认识。

从下图可以看出,CFA一级一直都是通过率最低的一个级别,而三级难度相对较大,却是通过率最高的一个级别。

▲数据来源:CFA协会官网

根据官方公布的数据:一级考生在当年总考生人数中的占比一直处于霸主地位,遥遥领先,其次是二级考生的占比,占比最少的就是三级考生。而且这些占比在近几年中一直保持着比较稳定的态势。

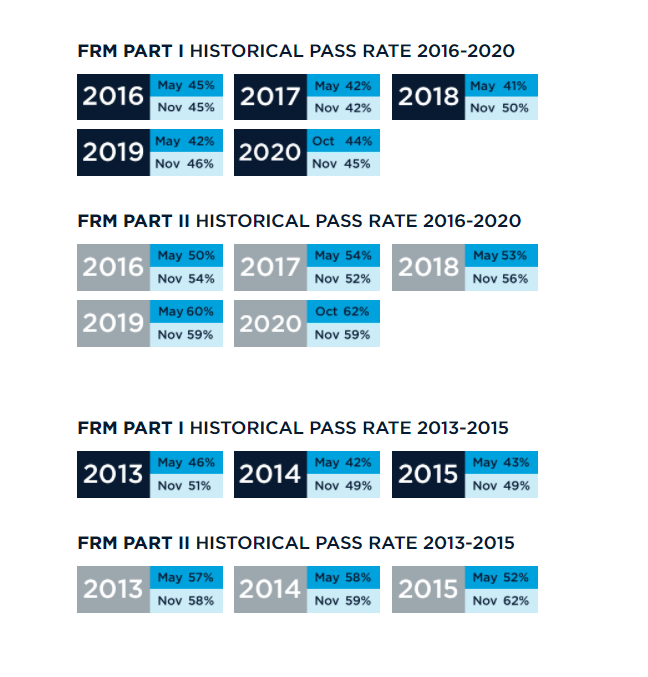

相对CFA一级25%的通过率,我们FRM考试的通过率可以说是非常高了。

在协会官网上,学长看到,最近一次通关率的计算是2020年11月考试。其中一级通过率为45%,二级通过率为59%。

事实上,一级通过率比较低的原因并不是一级的题目更难,而是万事开头难,很多人在一级考试前没有准备好,就报名了,导致整体通过率偏低。

CFA和FRM就像是并肩前行的好基友,所以很多人会在考完CFA之后,再来考FRM。

那么,他们之间的区别是什么呢?

事实上,FRM侧重风控,特别是银行的后台风控;而CFA侧重证券投资分析,适合前台业务部门的证券投资分析师。

按说这两张证书你应该不会同时用到的。为什么要同时考两个证书呢?

1.知识体系交叉多

FRM和CFA虽然侧重点不同。但是,两者的内容却有很大重合。

FRM本身特别侧重银行风控,FRM虽然分成两个级别,但是其最核心的目的,就是读懂巴塞尔协议。

同时,巴塞尔协议是银行风控的圣经。银行所面对的风险来自于银行的业务。

银行的最核心也是最传统的业务就是信贷业务,以及债券投资业务。也就是说,银行的钱一般用于贷款,或者投资。

由于银行的资金不是自己的,这部分资金能承担的风险有限。于是,固定收益类的产品就是银行最主要的资产。比如:国债、企业债等等。

于是,FRM要学的知识很大程度跟固定收益有关,而这些固定收益的知识,比如债券定价,债券久期、凸度等风险衡量指标、资产证券化等,都是既在CFA里面,又在FRM里面的。

另一方面,风控最重要的工具就是衍生产品,衍生品是什么?衍生品如何定价,衍生品回避风险有哪些策略等等?这些内容既在CFA又在FRM里面。

而银行或者金融机构做业务本质就是组合管理,如何构建组合,组合风险如何衡量,如何利用马克维茨有效前沿去构建组合,也是交叉的知识点。

同时,考过CFA的小伙伴都知道,FRM里面的Ethics基本上是不用复习的,它和CFA的道德重合很大。

所以,考了CFA二级,再考FRM一级,你会发现差不多有很多内容基本上是一样的,不需要再学一遍。

而考完FRM之后,会学到很对风控的计量方法,比如VAR等,以及期权组合策略,再考CFA三级时,里面的风控以及衍生品的问题就不用再学了。

正因为CFA和FRM内容是高度重合的,学完一遍知识即可拿下两个证书,类似买一送一。于是便出现了很多人同时考两个证书的现象。

2.前后台界限越来越模糊

金融行业是最重视知识体系的。

大资管时代的到来早已打破了各大金融机构的牌照优势,各个部门的业务有越来越多的交叉。

虽说FRM更侧重银行风险管理,但是,在银行体系以资本为核心管理办法的背景下,各大金融机构管理风险的依据也发生了改变。

前台业务部门的考核也会越来越结合风险指标,作为一个前台投资部门的分析师,如果完全不结合风险考量,将来恐怕会死的很惨。

所谓你中有我我中有你,前后台从遥遥相望到现在界限越来越模糊,于是CFA和FRM这两个好基友也越走越近。

也就有了考完CFA后,很多小伙伴想要继续考FRM证书的现象。

中国FRM考试网综合整理,转载请注明出处;

推荐阅读:

FRM头条

FRM头条

发布时间:2021-08-11

发布时间:2021-08-11

复制本文链接

复制本文链接 模拟题库

模拟题库

66

66