上世纪90年代以来的统计数据显示,一般美联储加息后美股下跌、市场波动率提升、美债收益率下降、美元贬值、黄金上涨。

随着美联储“鹰派”表态越来越清晰,市场认为美国12月份加息的概率高达70%。支撑这个观点的主要依据有两个:一是美国的劳动力市场得到了很大改善,失业率已经在自然失业率之下;二是从长期看,通货膨胀率能够达到2%的目标。

既然美联储12月份加息是大概率事件,那么各类资产届时会如何表现呢?投资者又该如何调整投资策略呢?

首先,上世纪90年代以来的统计数据显示,一般美联储加息后美股下跌、市场波动率提升、美债收益率下降、美元贬值、黄金上涨。

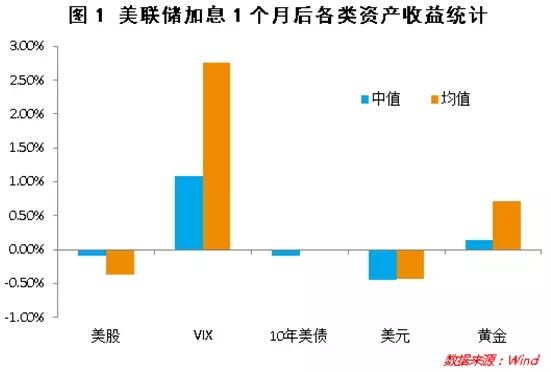

自上世纪90年代以来、金融危机之前,美联储总共有31次加息。苏宁金融研究院统计了每次加息一个月后美股(使用标普500指数)、市场波动率(使用VIX指数)、美债(使用10年美债收益率)、美元(使用美元指数)、黄金(使用伦敦以美元计价黄金现货价格)的收益情况,结果发现:一般美联储加息后,美股会下跌、市场波动率提升、美债收益率下降、美元贬值、黄金上涨。按均值来看,一般美联储加息一个月后,美股平均下跌0.37%、VIX平均上涨2.76%、10年美债收益率平均下降1BP、美元指数下跌0.44%、黄金上涨0.71%(参见图1)。由此可见,按照历史规律,在美联储加息落地后,做多波动率和做多黄金是比较理性的投资。

其次,在此前的加息周期中,美联储加息后美债收益率会下降,但这一轮未必。

2003年至2005年,虽然美国进入加息周期,但长期美债收益率一直处在横向震荡之中,并没有显示出趋势性抬升的迹象(参见图2)。关于这一点的解释有很多种,比如当时劳动生产率的抬升抑制了通胀、美联储货币政策的成功稳定了大众的通胀预期、新兴市场储蓄过剩导致美债配置需求旺盛,等等。

但就现在来看,美债收益率处在历史低位,从概率上讲,收益率提升的概率明显大于收益率下降的概率。另外,当时流行的三大解释现在没有一个成立,比如现在美国的劳动生产率很低、石油价格的反弹导致通胀预期有所回升、中国和日本总体上是在减持美债的(参见图3)。在这种环境下,随着美联储加息,美债收益率将是一个持续提升的过程。因此,按照2000年那一轮加息周期中美债的表现,现在来做多美债,可能是不合适的。

最后,由于当前美股估值处在历史高位,因此本轮加息周期中,美股表现会较差。

按上世纪90年代以来美股的指数分位,统计美联储加息后一个月美股的表现,可以发现:股票指数越高,加息后一个月美股表现就越差。按照标普500指数的点位计算指数的估值分位,公式为(当前指数-最低值)/(最高值-最低值),然后统计不同估值分位下美股的平均表现,可以发现:一般估值分位超过60%时,美联储加息一个月后美股通常会下跌,平均跌幅为3.17%(参见图4)。

根据上述公式,现在美股的估值分位为95%,这意味着随着美联储加息,美股可能会有比较差的表现。从2016年10月24日至11月4日,标普500指数已经下跌3.07%,距离历史平均跌幅3.17%已经基本到位。

这样大家对美联储加息后该如何投资是否有了一定概念了呢?祝好运!

来源:苏宁财富资讯(ID:SuningWealthInsights);作者:左俊义苏宁金融研究院高级研究员。版权归原作者所有,若需引用或转载请联系原作者,感谢作者的付出和努力!

金融风险

金融风险

发布时间:2016-11-09

发布时间:2016-11-09

复制本文链接

复制本文链接 模拟题库

模拟题库

214

214